どうもかつをです🐟

「権利落ちでもっと稼ぎたい」

「高配当株をもっと買うには資金が足りない」

という方に向けて、信用取引をうまく活用して投資のチャンスを広げる方法を紹介します。

累進配当 or DOE導入の大型高配当株 図鑑20

▽期間限定:かつを特製レポートはこちら

(PR)

銀行株や通信株など、魅力的な高配当株はたくさんありますよね。

ただ、全部買おうとするとどうしても資金が足りなくなる。

そんなときに使えるのが「信用取引」と「代用有価証券」を組み合わせた戦略です。

信用取引とは?

まず信用取引とは、証券会社からお金を借りて株を買う仕組みです。

難しく聞こえますが、要するに「自分のお金+借りたお金」で株を買う方法です。

そして代用有価証券とは、すでに持っている株を担保として使える仕組みのこと。

例えば100万円分の株を現物で持っていると、そのうち約80万円分が担保評価されます。

この80万円分を使って、別の株を信用取引で買うことができます。

つまり、現金を追加しなくても、別の高配当株を買うチャンスを作れる。

これが代用有価証券を使うメリットです。

具体例で考えてみましょう。

三菱商事の株を現物で持っているとします。

その株を担保にして、三菱UFJやNTTのような別の高配当株を信用で買う。

すると、手元資金は増えていないのに、配当をもらえる銘柄が2つに増えます。

まさに「お金を増やさずに投資先を増やす」やり方です。

ただし、ここで注意点があります。

「じゃあ限界まで買えばいいじゃん」と思った方、その考えは少し危険です。

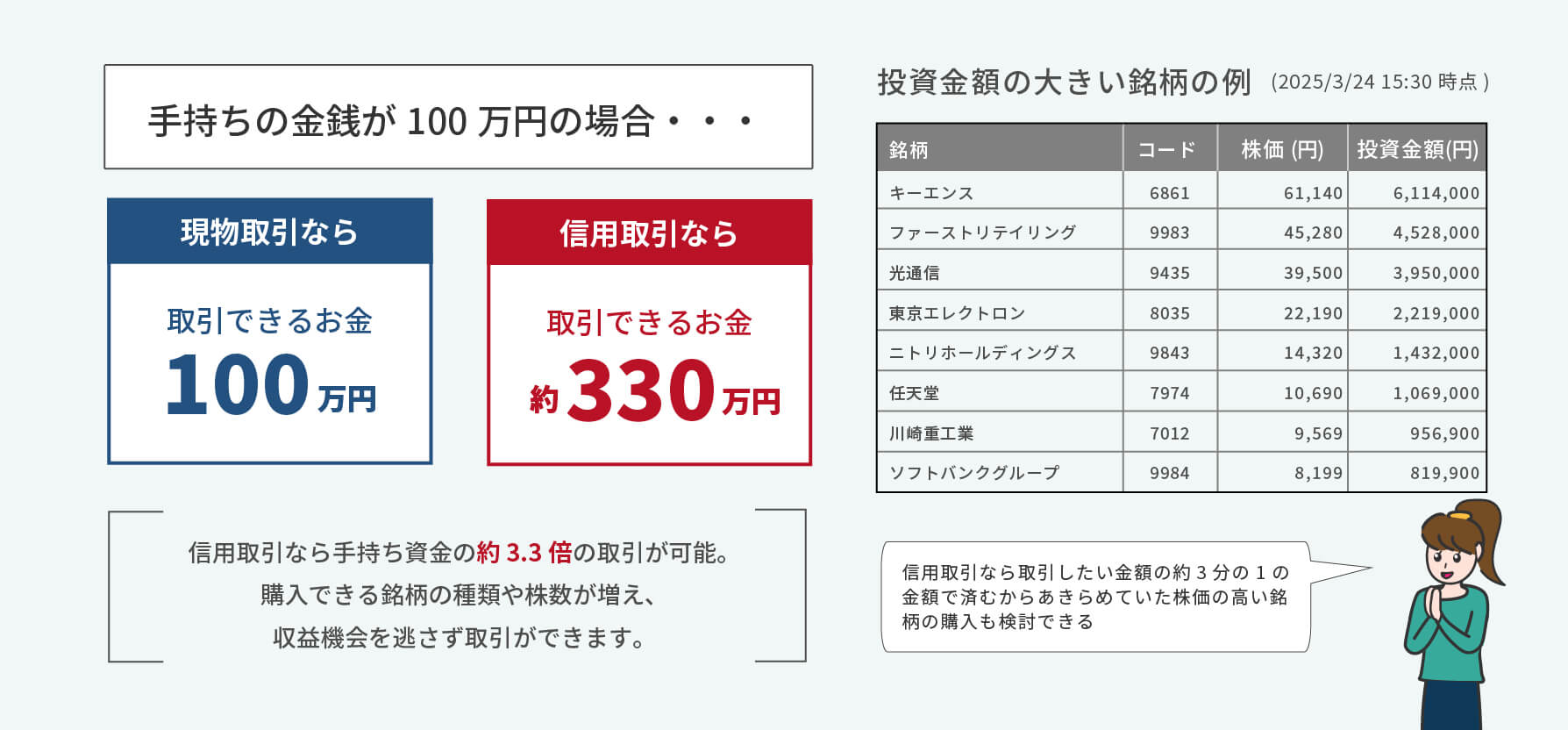

信用取引では、委託保証金の約3.3倍まで株を買うことができます。

手元資金が100万円なら、理論上は約330万円分の株を買える。いわゆるフルレバレ状態です。

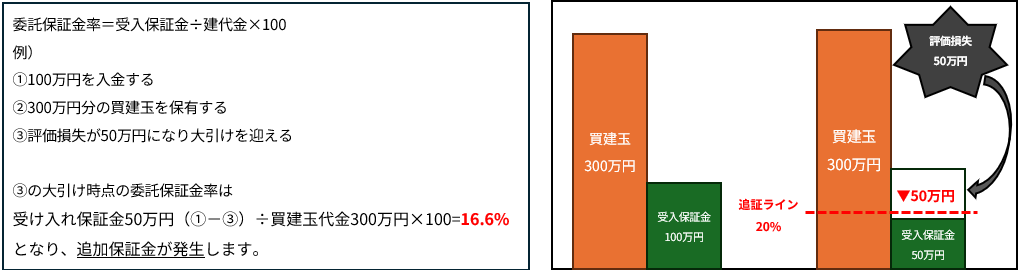

フルレバレッジになると、株価が下がったときに評価損が一気に増え、証券会社から「追証(おいしょう)」と呼ばれる追加保証金を求められることがあります。

追証とは、担保価値が証券会社の定めた安全ラインを下回ったときに発生するものです。

期日までに入金できないと、強制的にポジションが決済されることもあります。

だから信用取引は「どれだけ買えるか」よりも「どれだけ余裕を残すか」がとても重要です。

リスク管理さえしっかりすれば、非常に便利な仕組みでもあります。

信用取引の税金とは?

次に、税金と配当の扱いについても押さえておきましょう。

株を売って得た利益は「譲渡所得」に分類されます。税率は20.315%で、内訳は以下の通り。

・所得税 15%

・復興特別所得税 0.315%

・住民税 5%

そして気になるのが、信用取引で株を持った場合の配当です。

信用取引では、実際の株主名簿には証券会社の名前が載るため、配当金はいったん証券会社に入ります。

では、自分には配当がもらえないのかというと、そうではありません。

ここで登場するのが「配当落ち調整金」です。

信用で株を買っていて配当の権利日をまたいだ場合、現物株主だったらもらえたであろう配当相当額が後で調整されて支払われます。

実際に受け取れるのは、配当金から15.315%の税金を引いた金額です。

逆に、信用売り(空売り)をしていた場合は、配当落ち調整金を支払う側になります。

ここで重要なのは、配当落ち調整金は「配当所得」ではなく「譲渡所得」として扱われる点です。

そのため配当控除は使えませんが、株の売買損益と合算できる特徴があります。

現物配当とは別枠で処理される、という点は覚えておきましょう。

ここまで聞くと、「現物株を代用有価証券にして、さらに信用取引で高配当株を買えば利回り2倍じゃん」と思いますよね。

正直、僕もそう思っていました。

ただ実際にやってみると、長期保有が前提になるため、どちらかの株が下落したときに追証リスクが高まったり、配当権利落ちのタイミングで両方の株価が下がったりと、リスク管理がかなり難しくなります。

秘技!?『かつをの戦略』とは

そこで考えたのが、「権利落ち後のリバウンドを信用買いで狙う戦略」です。

名付けて

「配当金ゲット&リバウンド狙い作戦」。

まず「権利落ち」について簡単に整理します。

配当落ちとは、配当をもらえる権利確定日の翌営業日に起こる株価の下落のことです。

例えば、1株あたり50円の配当を出す会社があった場合、権利確定日の翌日は理論上、株価が約50円下がります。

これは企業の価値が下がったわけではなく、単純に配当分を支払っただけです。

業績や企業価値が変わっていなければ、時間の経過とともに株価が元の水準に戻ることも多い。

この「権利落ち後、数日〜数週間での戻り」を狙うのがこの戦略です。

やり方はシンプルです。

権利落ちで一時的に下がった株を信用買いで拾い、株価が戻ったところで売却する。

この値上がり分が利益になります。

さらに、現物の高配当株を代用有価証券に設定し、権利落ちした別の高配当株を信用取引で買えば、追加の入金なしで「配当+値上がり益」の両方を狙えます。

例えば、

現物で配当50円のA社を保有し配当を受取る。

別のB社が配当50円、株価1000円だったものが

権利落ちで950円に下がったとします。

B社が業績安定で、毎年しっかり配当を出している企業なら、信用で950円で買い、1000円付近まで戻ったところで決済。

この50円が値上がり益になります。

結果として、

A社の配当50円+B社の値上がり50円、

合計100円を狙える可能性があるわけです。

もちろん必ず戻るわけではありません。

過去の株価推移や配当方針を見て、

「下がっても戻りやすい企業」を選ぶことが重要です。

この戦略に向いているのは、

・累進配当(減配しない方針)の企業

・DOEを導入して安定還元している企業

・利益が安定していて赤字になりにくい企業

・インフラ、通信、商社、金融系の高配当株

信用取引を使うことで、

追加資金なしで短期のリバウンドトレードを組み合わせられるのがメリットです。

ただし、想定より戻らず、さらに下落することもあります。

その場合は、金利負担や含み損が増えるため、

「戻らなければ撤退する」というルールを必ず決めておきましょう。

目安としては、数日〜2週間で戻らなければ一度仕切り直す。

短期の機動力を活かす戦略です。

この方法は、

現物株は長期保有、信用取引は短期ブースト、

というイメージで使う応用的な戦略です。

信用取引のコストとお得な金利

最後に、必ず押さえておきたいのが「コスト」です。

信用取引で株を買うと、証券会社からお金を借りるため、保有期間中は金利がかかります。

最近は売買手数料が無料の会社も多いですが、実際の負担はこの金利のほうが大きくなりがちです。

だからこそ、金利の低い証券会社を選ぶことが非常に重要です。

おすすめは「SBIネオトレード証券」。

信用取引の手数料は無料で、金利も業界最低水準クラスです。

・制度信用の買方金利は年率2.30%

・最優遇金利は1.19%。

取引ツールもシンプルで、スマホからでも操作しやすいのが特徴です。

代用有価証券を使った戦略や、配当落ち後のリバウンド狙いを考えるなら、コストの安さは本当に重要です。

金利が高いと、せっかくの利益が削られてしまいます。

まとめと限定の豪華特典!

まとめると、

・現物の株は約80%で代用有価証券評価される

・その枠を使って信用取引で投資先を増やせる

・信用取引×権利落ちリバウンド狙いも有効

・コストは手数料無料&低金利の証券会社

以上の戦略にぴったりなSBIネオトレード証券の口座開設リンクを貼っておきます。

今なら僕のリンクからの口座開設で、

累進配当やDOEを採用した注目20銘柄を図鑑形式で解説した特典レポート(電子書籍)をプレゼント。

さらに、申し込み後90日以内に信用口座を開設すると、制度信用の買方金利が口座開設後2ヶ月間1.8%に優遇されます。

▽特典GETはこちら

(PR)

高配当株の効果をもっと高めたい方、信用取引も勉強してみたい方は、ぜひチェックしてみてください。

それでは、ご武運を!